来源:跑酷财经网 | 2022-05-26 11:22:40 |

2021年6月末银行更改了计息规则,由原来的基准利率*倍数的计息规则更改为基准利率+基点的方式来计息,而这种新的计息方式,带来的最终结果就是银行存款利率大幅度下滑,特别是中长期存款下滑的更加明显,以三年定期为例,原来存款利率最高能达到3.5%,更改之后降至最高3.25%,三年期大额存单下滑的更是明显,由最高3.985%下调到3.35%。

邮政银行虽然也是国有银行,但邮政银行又跟五大行有所区别,不管是规模还是营收等方面都不如其他几家国有银行,所以为了能获得更好的发展,获得更多的储户和资金,邮政银行在几家国有银行里给的存款利率是最高的。

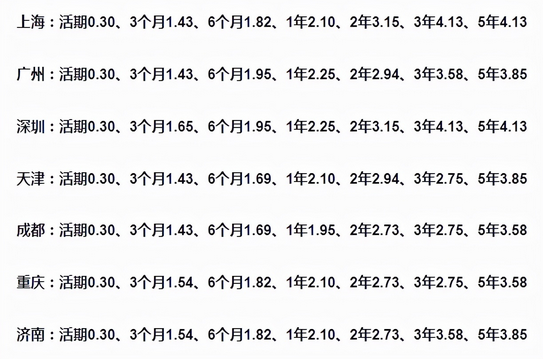

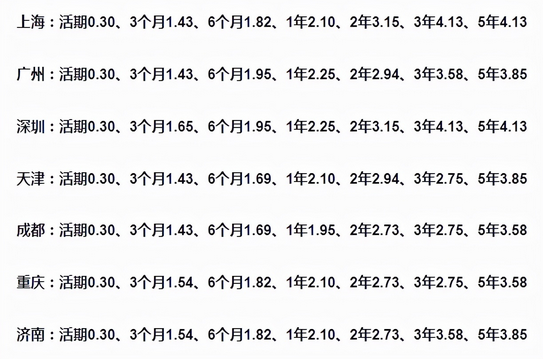

其他几家国有银行三年定期存款利率最高只有3.25%,但是邮政银行很多网点的执行利率都会比这个略微来得高一些,如下图所示是邮政银行在国内几个城市网点的执行难利率表,由于受区域竞争等因素影响,所以每个城市网点的存款利率也都不一样,有高有低,低的是直接按照基准利率执行,高的上调幅度还算是比较大的,以三年定期为例,最高的城市存款利率能达到4.13%。

以当前整个市场的存款利率来看,存款利率能达到4.13%的可能是极个别的,大部分可能都是在3.58%左右,如果按照这个利率计算,那么10万元存邮政银行,每年的利息就有3580元,如果存的是一年定期,那么每年的利息就只有2250元左右。

把钱存在国有银行有好处也有坏处,好处就是比较安全,坏处就是利息较少,如果追求收益的话,那么就要把钱存在地方性中小银行,这些银行的揽储压力比邮政银行等国有银行来得大,给的存款利率也是最高。

还有在邮政银行存钱有一点要注意的是要防止把存款变成保险,这些年这种事情在邮政银行时有发生,比如前几天潜江市一位彭女士就碰到这种情况,2万元存款被银行员工忽悠购买成了保险,等到要取款时才发现,想要把钱取出来要扣除一万多的本金,可以说是赔了夫人又折兵,不仅没有利息还要损失本金。

银行更改计息规则,让存款利率下滑,这是一个趋势,未来银行的存款利率会越来越低甚至出现负利率,所以如果当前能确定手中的存款长时间不会用到,那么可以提前锁定那些高利率的存款产品。最后问题来了,如果未来银行存款利率变负,你还会把钱存在银行吗?

第一是邮政储蓄银行的存款安全吗?

邮政储蓄银行于2007年3月20日正式挂牌成立,是我国邮政系统整合汇总业务而组成的,是中国第五大银行,是在改革邮政储蓄管理体制的基础上组建的国有商业银行。 中国邮政储蓄银行承继原国家邮政局、中国邮政集团公司经营的邮政金融业务及因此而形成的资产和负债,所以成为全国网点规模最大、覆盖面最广、服务客户数量最多的商业银行,2008年拥有营业网点3.6万个。

2016年9月28日中国邮政储蓄银行在香港联交所主板成功上市。截至2015年6月末,邮储银行拥有营业网点超过4万个,通过打造网上银行、手机银行、电话银行、电视银行、微博银行、微信银行和易信银行在内的电子金融服务网络,服务领域更是遍及广袤城乡,服务客户近4.9亿人;截至2017年6月末,资产规模达到为8.54万亿元,较上年年末增长3.37%,在规模上号称第五大国有银行,2017年上半年,邮储银行实现净利润265.92亿元

因此,邮政储蓄银行有以下特征:

一是国有第五大银行,规模巨大;

二是网点众多,服务客户广泛;

三是盈利能力尚可,有一定的财务支撑能力。

因此,邮储银行的政府信用要强于其它全国性股份制银行,而且在国家存款保险体制下,任何一家银行存款本息在五十万以内都是安全的。

第二是邮政储蓄银行存款变保险合规吗?

关于说到存款变保险的问题,这里有几个问题需要探讨:

一是这个保险是不是在你已经了解并自愿的情况下购买的?

如果银行已经将保险清楚地告诉你,而你又是自愿购买的,那么你就应该完全承担责任,而不是简单地归咎于银行,这一点在任何银行办理业务都适用。因为我们经常会遇到银行的工作人员以保险的收益高为由向你推销保险。如果不是你自愿购买的,而是在银行工作人员严重误导下购买的,那么,银行就存在违规行为,银行应该为些造成的损失承担责任。

二是即使在你自愿购买保险的情况下,看是不是银行代理的保险?

有的保险是银行代理的,那么要看清楚其中的代理责任,同时要看清楚这个保险是哪一家保险公司的,对这个保险公司的保险产品的说明要看清楚,因为银行代理保险,银行并不一定对这个保险产品承担责任。如果是你自愿购买了银行正规代理的保险产品,那么银行就没有责任。而如果不是银行正规代理的保险产品而可能是银行的网点私售的保险产品,那么银行的网点机构就是严重违规的。

第三是邮政储蓄银行的保险产品安全吗?

邮政储蓄银行的保险产品安全吗?这句话的准确说法应该是邮储银行销售的保险产品安全吗?

从本质上讲,银行没有自己的保险产品。在完全分业以前,有的银行有自己的保险部,银行有自己的保险产品;后来在分业经营、分业监管体制下,银行已经不再有自己的保险产品,所有的银行销售的保险产品严格意义上都是银行代理的,即使是在一个金融集团之下的保险公司产品,从法律上也是独立承担民事和刑事责任的保险产品,因此,银行销售的保险产品安全不安全,不取决于是哪家银行销售的,而是取决于是哪家保险公司的保险产品。因此,在银行购买保险产品要看清楚是哪家保险公司的产品。

同样,保险产品安全不安全,除了要看是哪家保险公司,还看是什么保险产品。我国保险大的方面分成社会保险和商业保险。社会保险包括养老保险、医疗保险、失业保险、工伤保险和生育保险。商业保险分成财产保险和人身保险。其中财产保险又分为财产损失险、责任保险、信用保证保险三大类险种。人身保险分为人寿保险、健康保险和人身意外伤害险。

目前,大家购买最多的是分红型保险,又分为有投资型分红险和保障型分红险两大类。投资型分红险主要为一次性缴费的保险,通常为5年或10年期,保障功能相对较弱,多数只提供人身死亡或者全残保障。保障型分红险主要是带分红功能的普通寿险产品,如两全分红保险和定期分红保险等,这类保险侧重人身保障功能,分红只是作为附加利益,红利没有确定额度。

因此,要明确保险不是存款,保险的收益也是不确定的,保险毕竟最后还是回归保险功能,而分红只是附加功能,这与其它投资功能是完全不同的。

2022-05-26 11:22:40

2022-05-26 11:15:13

2022-05-26 11:10:22

2022-05-26 10:45:03

2022-05-20 09:21:48

2022-05-22 05:26:12

2022-05-22 05:24:42

2022-05-22 04:59:50

2022-05-21 20:18:53

2022-05-21 12:44:35

2022-05-21 12:34:05

2022-05-21 09:01:43

2022-05-21 08:39:57

2022-05-21 06:12:07

2022-05-21 06:02:41

2022-05-21 06:00:03

2022-05-21 05:58:27

2022-05-21 05:52:14

2022-05-21 05:47:51

2022-05-21 05:44:31

2022-05-21 05:42:24

2022-05-21 05:32:59

2022-05-21 05:30:15

2022-05-21 05:11:33

2022-05-21 05:06:17

2022-05-20 16:28:23

2022-05-20 11:20:10

2022-05-20 10:08:43

2022-05-20 09:21:48

2022-05-20 09:14:17

2022-05-20 09:04:49

2022-05-20 08:57:42

2022-05-20 08:52:34

2022-05-20 08:48:44

2022-05-20 08:44:51

2022-05-20 08:42:15

2022-05-20 08:37:59

2022-05-20 08:32:56

2022-05-20 08:30:04

2022-05-20 08:24:21

2022-05-20 08:18:43

2022-05-20 08:10:11

2022-05-19 19:08:10

2022-05-19 18:08:23

2022-05-19 15:26:07

2022-05-19 09:36:55

2022-05-19 09:16:23

2022-05-19 09:12:43

2022-05-19 09:04:55

2022-05-19 09:00:35

2022-05-19 08:49:21

2022-05-19 08:45:28

2022-05-19 08:40:53

2022-05-19 08:37:59

2022-05-19 08:33:30

2022-05-19 08:29:04

2022-05-19 08:24:45

2022-05-19 08:18:32

2022-05-19 08:12:36

2022-05-19 08:11:17

2022-05-18 21:55:21

2022-05-18 18:03:15

2022-05-18 16:28:49

2022-05-18 12:41:21

2022-05-18 12:27:52

2022-05-18 12:24:52

2022-05-18 12:07:24

2022-05-18 12:00:43

2022-05-18 10:56:49

2022-05-18 10:36:21

2022-05-18 09:32:07

2022-05-18 09:20:16

2022-05-18 09:13:17

2022-05-18 09:03:25

2022-05-18 08:52:47

2022-05-18 08:48:17

2022-05-18 08:45:00

2022-05-18 08:40:15

2022-05-18 08:32:33

2022-05-18 08:28:14

2022-05-18 08:23:30

2022-05-18 08:19:10

2022-05-18 08:14:26

2022-05-18 08:10:06

2022-05-18 05:37:47

2022-05-18 05:28:39

2022-05-18 05:16:14

2022-05-18 05:07:37

2022-05-18 05:00:16

2022-05-17 18:29:29

2022-05-17 17:28:28

2022-05-17 16:57:45

2022-05-17 16:53:59

2022-05-17 16:49:02

2022-05-17 16:44:33

2022-05-17 16:16:12

2022-05-17 13:04:05

2022-05-17 13:03:45

2022-05-17 13:03:08

2022-05-17 12:49:07

2022-05-17 11:54:46

2022-05-17 11:52:31

2022-05-17 11:50:48

2022-05-17 11:44:12

2022-05-17 11:42:15